La Banque Centrale de Mauritanie envisage d’émettre dès le 1er janvier 2018 un nouveau groupe de billets de banque.

La Banque Centrale de Mauritanie envisage d’émettre dès le 1er janvier 2018 un nouveau groupe de billets de banque.Une mesure qui ‘permettra de lutter contre les falsifications et permettra une redéfinition de la valeur de l’ouguiya à travers le changement de la base de 10 à 1’’ (l’Agence de presse africaine). Cette opération de revalorisation envisagée consiste à réduire la valeur nominale ou faciale des billets des banques et des pièces en circulation en y éliminant un ou plusieurs zéros.

En pratique la valeur nominale de la monnaie va diminuer et tous les prix, revenues, salaires, créances, dettes actifs et passifs dans l’économie sont réduits de la même valeur.

Théoriquement, aucun agent économique entreprise ou individus n’est directement affecté (lésé ou avantagé) par cette opération. Le processus est généralement accompagné de l’émission de nouveaux billets ou de l’estampillage des vieux billets en circulation.

Contrairement à la dévaluation qui est une diminution de la valeur d’une monnaie vis-à-vis des autres monnaies dans le cadre d’un système de taux de change fixe, cette réduction de la valeur nominale (redénomination) ne se traduire pas par un changement dans la valeur de la monnaie et donc le pouvoir d’achat reste le même.

1) Un peu d’histoire

Le recours à la redénomination est relativement fréquent dans les pays en développement. Elle a été utilisée à plus 60 reprises au cours de la période 1960-2003 avec des variations dans son occurrence dans un pays et le nombre de zéros à éliminer :

-Dans 14 cas, les monnaies ont été réduites d’un zéro ;

-Dans 9 cas, les monnaies ont été réduites de six zéros ;

-La moyenne (médiane) est de supprimer trois zéros

Dix-neuf pays ont eu recours à la revalorisation à une occasion, tandis que dix pays l’ont utilisé deux fois (parfois, avec de nombreuses années d’intervalle, comme en Bolivie (1963 et 1978), Pérou (1985 et 1991). D’autres pays ont eu recours à ce procédés plus de deux fois : L’Argentine (4), l’ex-Yougoslavie / Serbie (5) et le Brésil (6).

2) Les motivations d’un tel changement

Il existe plusieurs raisons pour lesquelles un pays peut décider de ré-libeller sa monnaie. Ces raisons peuvent être liées à une hyperinflation, ou suite à la réussite de reformes économiques, ou tout simplement pour des raisons purement politiques.

Dans le cas de la Mauritanie les responsables ont déclaré que cette mesure « va permettre à l’ouguiya de reprendre sa place dans les transactions financières, de protéger le pouvoir d’achat du citoyen et de réduire la quantité de la monnaie en circulation », et permettra à la monnaie nationale « de retrouver une partie de ses lettres de noblesses sur les marchés financiers ».

Dans ce qui suit, nous allons discuter de ces motivations dans un cadre général tout en essayant de comprendre les motivations réelles de ce changement en Mauritanie.

a) L’hyperinflation : La revalorisation nominale est généralement effectuée lorsqu’un pays connait des pressions hyper-inflationnistes qui ont pour effet de rendre la monnaie locale peu attrayante, c’est par exemple le cas du Zimbabwe qui a connu des années d’inflation qui ont atteint 1200% par an.

Cependant les chiffres sur l’inflation nous montrent que c’est loin d’être le cas en Mauritanie car l’inflation n’a jamais dépassé la barre de 13% et elle ne cesse de baisser depuis 2005 pour atteindre 3.6% en 2015.

b) Réformes économiques : Le recours à la revalorisation pour faire face à l’hyperinflation est souvent effectué après la mise en place de certaines réformes de politique monétaire et budgétaire pour assurer un certain niveau de stabilité macroéconomique.

Dans ce cas, la revalorisation peut être utilisée à la fin d’une politique de stabilisation pour signifier aux citoyens et aux marchés que les jours de l’inflation sont révolus, ce fut le cas et la Turquie qui avait connue une hyperinflation où une bouteille d’eau potable coûtait 300 000 livre turque (TL), un billet de cinéma 7,5 millions TL, une Toyota Corolla se vendait à 32,9 milliards TL, et suite à des reformes économiques profondes, le pays a ré-libellée sa monnaie en 2004 en supprimant six zéros pour avoir un taux d’inflation à un chiffre;

La revalorisation peut être aussi utilisée au cours du processus de stabilisation dans le cadre d’un effort pour changer les attentes inflationnistes des citoyens, comme c’était le cas avec Israël (1985), le Chili (1975), la Croatie (1994) et la Yougoslavie (1993). La Yougoslavie qui a réduit neuf zéros du dinar. Il est possible que ce cas s’applique à la Mauritanie, car il y a deux ans, selon la BAD, le taux de croissance économique réelle du PIB de la Mauritanie avait perdu beaucoup de points, dégringolant de 6,6% en 2014 à 3,1%. Un ralentissement qui était essentiellement dû à la baisse des prix du fer, conséquence de la chute mondiale des cours.

En Mars 2017, l’on pouvait lire dans la Tribune que « D’après les prévisions du Fonds monétaire international (FMI), la Mauritanie connaîtra une croissance réelle de son Produit intérieur brut (PIB) de 4,2% en 2017. Le pays doit cette prévision favorable aux mesures diverses prises par les autorités de Nouakchott afin d’améliorer le climat des affaire et pour la diversification économique. Certes, il y a eu une crise en 2014 suite à la baisse du prix du fer, mais cette crise n’a pas provoquée une hyperinflation. Il y a eu par la suite quelques mesures de disciplines budgétaires et monétaires mais pas de reformes profondes de l’économie. Donc on ne peut pas dire que ce schéma d’hyperinflation et reformes économiques s’applique véritablement à notre cas.

c) Le taux de change : Si nous intéressons au taux de change plutôt que au taux d’inflation comme motivation pour la revalorisation, on peut constater qu’effectivement dans des pays ou le taux de change passe à plus de cinq ou six chiffre, la réduction de la valeur est justifiée ,c’est le de cas de la Turquie dont le taux de change du dollar a passé de 1.422 à plus 1 500 000 TL livres turques contre le dollars entre 1988 et 2003. En Roumanie, la valeur de la monnaie locale avait baissé de 1.655 pour un dollar en 1994, à 33.200 en 2003.

En Mauritanie le taux de change n’a pas connu depuis des décennies une évolution dramatique comparable à celles qu’on vient d’évoquer. Donc il est très difficile de dire que le glissement de l’ouguiya de ces dernières années est à l’origine de la réduction envisagée en 2018.

Cependant, dans une perspective de dévaluation évoquée depuis quelques temps en Mauritanie on peut légitimement se demander si la BCM n’est pas entrain d’anticiper cette dévaluation en réduisant la valeur de la monnaie préalablement à la dévaluation pour réduire artificiellement son effet. C’est à dire qu’il est moins choquant dévaluer l’ouguiya par exemple de 50%, si l’euro vaut 47 ouguiyas que lorsque l’euro vaut 470 ouguiyas.

Dans le premier cas la valeur de l’euro sera de 70 ouguiyas après dévaluation alors que dans le deuxième cas l’euro passera à 700 ouguiyas, une situation qui provoquera sans doute un choque dans l’économie nationale et une ruée vers les devises.

d) Gestion des devises : Les pays peuvent faire recours à réduction de la valeur nominale de la monnaie pour donner une impression que la monnaie nationale est forte et limiter à cet effet la demande sur les devise de substitution comme l’euro ou le dollars. Les citoyens qui ont maintenant l’illusion que la monnaie est devenue forte ne chercheront plus un refuge dans les devises pour se protéger contre la dépréciation continue de la monnaie nationale.

Cette hypothèse est fort probable en Mauritanie avec un marché noire des devises difficile à contrôler et surtout dans un contexte de dévaluation.

On peut imaginer donc que la BCM cherche à rassurer les citoyens par rapport à l’ouguiya par l’illusion d’une monnaie forte via la réduction de la valeur nominale, ce qui va réduire dans un premier temps la demande sur les devises pour ensuite faire la dévaluation d’un seul coup ou par glissement. L’objectif étant de créer l’illusion d’une dévaluation réduite pour éviter des mouvements de panic qui peuvent faire monter le taux de change dans le marché noire à plus de 1.000 ouguiyas.

e) Préparer les élections : L’une des raisons souvent évoquée dans la littérature de la réduction de la valeur nominale est l’amélioration de la crédibilité du gouvernement à la veille des élections car l’illusion d’une monnaie forte, d’une inflation faible provoquée par la réduction de la valeur nominale peut être assimilée à une véritable performance économique du gouvernement.

Cependant, dans un contexte de tensions politiques, la réduction de la valeur peut être également perçue comme un aveu d’échec des politiques menées jusqu’à là, surtout en l’absence de justificatifs claires et pertinentes pour la réduction de la valeur nominale.

f) Confiscation : La réduction de la valeur avec l’introduction de nouveaux billets peut être un mécanisme de confiscation, c’est le cas par exemple, quand les gouvernements exigent que les citoyens échangent l’ancienne monnaie contre la nouvelle pendant une période très courte (par exemple un jour au Laos en 1976, ou trois jours au Nicaragua en 1988 et en Union Soviétique en 1991), dans ce cas, il est très probable que toutes les anciens billets ne seront pas échangés. L’ancienne monnaie qui est rendu sans valeur est essentiellement un revenu indirect pour le gouvernement.

g) Autres raisons : On peut imaginer que la revalorisation est motivée par la volonté du fisc de cibler le secteur informel ou certaines personnes qui échappent aux impôts.

Une deuxième possibilité est liée à la compression de l’offre de monnaie ce qui permettra à la BCM de pouvoir jouer son rôle de préteur de dernier ressort et par la suite permettre au gouvernement de s’endetter et de stimuler l’investissement.

En fin, on peut se demander s’il s’agit d’un alignement au dirham marocain en préparation à l’intégration de la CDEAO qui envisage une monnaie unique en 2020.

3) Les bénéfices de la revalorisation nominale de la monnaie

Une revue rapide de la littérature montre que la revalorisation nominale de la monnaie a certains avantages souvent soulignés par les pouvoirs publics. En effet, la revalorisation génère une monnaie locale plus efficace en faisant tomber un ou quelques zéros, facilite les transactions commerciales parce qu’il conduit à l’utilisation de plus petites unités d’argent.

Elle facilite également le transport de la monnaie avec une réduction significative du poids de l’argent que les gens portent et le risque associé, sans oublier la falsification et le blanchiment de l’argent…etc.

La revalorisation peut réduire également illusion de la richesse dont souffrent les agents économique quand il y a beaucoup de zéros, ce qui tend même à générer une pression inflationniste.

Elle peut conduire à une réelle confiance dans la monnaie nationale et réduire les tendances inflationnistes dans une économie si les causes sous-jacentes de l’inflation chronique ou l’hyperinflation de la monnaie nationale ont été biens traitées via des refermes économiques profondes.

4) Les couts et risques de revalorisation nominale de la monnaie

Les problèmes associés à la revalorisation peuvent être résumé comme suit :

a) Les effets inflationnistes de l’arrondissement des prix à l’ouguiya supérieure;

b) Les coûts administratifs, qui comprennent la réécriture des lois et règlements, la révision des prix sur les étiquettes…etc. ;

c) Les coûts d’impression de nouvelles monnaie et la frappe de nouvelles pièces,

d) Le coût de se débarrasser des anciens billets et pièces ;

e) le coût de la publicité et l’éducation des citoyens surtout dans les zones rurales où il y a peu ou pas d’accès au canaux d’information appropriés tels que les médias électroniques et imprimés et l’alphabétisation ;

f) Changement et /ou le paramétrage des logiciels et machines ;

g) Le cout de la modification des états financiers et de la comptabilité des entreprises;

h) L’effet psychologique des niveaux de revenu inférieurs et risques de revendication d’augmentation de salaires etc.;

i) Un coût supplémentaire pour l’économie si le ou les zéros supprimés sont de retour en quelques temps à cause de l’inflation.

j) L’incertitude et l’instabilité inhérente aux grands changements de politiques économiques, particulièrement lors que ces changements ne sont pas bien justifier ce qui peut conduire à une spéculation accrue, une ruée vers les devises, des sorties de capitaux, une baisse des entrées de fonds de l’étranger, une augmentation de l’aversion au risque, adoption d’une attitude attentiste par les investisseurs.

Conclusion

La revue des études sur les conséquences de la revalorisation nominale de la monnaie surtout en Amérique latine révèle que dans les pays où la revalorisation est utilisée sans réformes économiques profondes et préalables, elle est inefficace et même lorsqu’elle est utilisée durant la mise en place de ces politiques de stabilisation, elle ne sera pas la panacée aux problèmes économiques.

La revalorisation nominale de la monnaie ne peut donc réussir que dans un environnement de stabilité macroéconomique, de baisse de l’inflation, de taux de changes stables, de restrictions budgétaires…etc. Elle ne peut transformer l’économie où le chômage persiste, la monnaie se déprécie en valeur, les importations dépassent les exportations, les industries locales s’effondrent et les coûts de production sont prohibitifs.

Ces constats nous poussent à reposer la question principale à savoir pourquoi la BCM envisage une telle mesure ?, et comme nous en avons déjà discuté, l’hypothèse la plus probable est celle de la dévaluation.

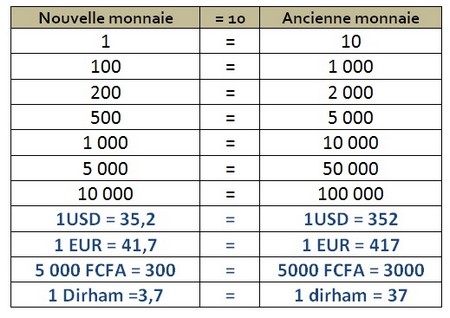

Quelques conversions :

Source : Le Quotidien de Nouakchott